2021年,房地产行业融资政策持续收紧,典型规模房企全年融资总量同比下降26%,近五年来首次出现负增长且达到五年内最低水平。

去年四季度,房企融资更是降到冰点,融资总量同比减少55%,房企资金压力加剧,违约事件频发。去年房地产行业违约债券余额已达735亿元,为历年之最。

业内人士认为,2021年在融资受限和销售下行的情况下,房企普遍面临流动性紧张的困境。未来在“促进房地产业良性循环”的基调下,房企融资环境有望进一步改善,特别是三道红线的执行细则局部调整,带动房企融资规模继续恢复。不过,短期内房企融资仍将低位运行,企业整体偿债压力仍然较大,未来房企将更加依赖销售回款和自筹资金。

去年四季度融资量同比减少55%

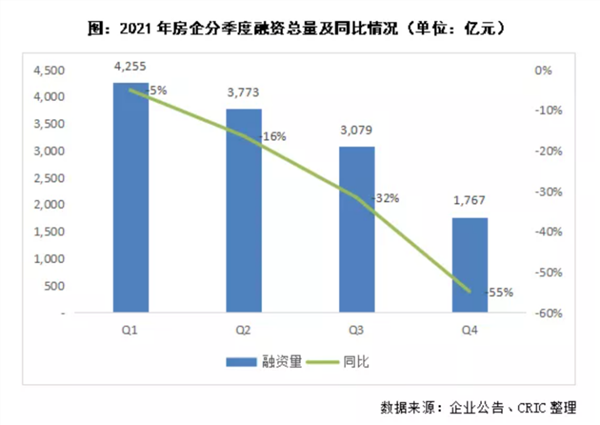

据克而瑞研究中心不完全统计,2021年100家典型房企的融资量为12873亿元,同比下降26%,近五年来融资量首次出现负增长,同时达到五年来最低点。

克而瑞研究中心分析,季度来看,由于年初各机构额度充足且政策定调并未较2020年底有较大变化,叠加房企年初有大量偿债需求,一季度房企融资量仅微降,达到4000亿元以上;二季度以来,相关部门加大对经营贷、通道类业务的监管,房企融资环境收紧,二季度融资量同比下降了16%,不达4000亿元;值得注意的是,受去年下半年以来企业违约事件频发的影响,三季度房企融资进一步下滑到3079亿元,同比下降32%;到四季度房企的融资一度降到冰点,融资量仅为1767亿元,同比减少55%。

融资成本下降近1个百分点

从企业的债券类融资成本来看,克而瑞研究中心统计,2021年的新增债券类融资成本5.32%,较2020年全年下降0.99个百分点,其中境外债券融资成本6.88%,较2020年全年下降1.71个百分点,境内债券融资成本4.06%,较2020年全年下降0.43个百分点。

对于融资成本下降的原因,克而瑞研究中心认为,主要在于年内房企发债持续分化,一方面年内境内发债/境外发债为1.41,较2020年多0.26,而企业一般境内发债成本远低于境外;另外,由于融资环境收紧,企业发债持续分化,债券发行向优秀房企集中,进一步拉低了企业发债成本。

从融资结构来看,2021年融资占比最高的仍是境内债权融资,占比达到49%。从融资量来看,2021年房企境内债权融资同比下降30%到6351亿元;境外债权融资量3409亿元,同比下降27%;股权融资和永续债分别募集112亿元和58亿元,降幅较大,分别较同比下降77%和88%。克而瑞研究中心表示,在三条红线出台后,永续债也纳入了负债监管,企业永续债发债持续下降。

短期内房企融资仍将低位运行

2021年融资环境不断收紧,房企资金压力加剧,违约事件频发。

据克而瑞研究中心统计,2021年违约债券不论从数量还是金额来看,均远超2020年同期水平。从具体违约房企来看,违约名单扩大至龙头房企,包括中国恒大、中国奥园、佳兆业、华夏幸福、蓝光发展、协信远创、中国泛海、北大资源、阳光100等。

根据贝壳研究院统计,2021年截至11月,已有房地产行业违约债券67只,同比增加131%;债券违约余额已达735亿元,同比增加187%,违约债券余额达历年之最。

对于房企频频出现债务违约的原因,克而瑞研究中心认为,一方面主要在于2021年在融资受限和销售下行的情况下,房企普遍面临流动性紧张的困境。叠加近期各地陆续加码预售资金监管新政,使得部分房企的资金调配能力和资金使用效率大打折扣,造成资金面的紧张,部分房企负面信用事件频发。

另一方面在于房企当前并未实现真正的降杠杆。克而瑞研究中心指出,从97家重点监测房企的财务数据来看,2021中期样本房企三条红线均得到显著改善,绿档企业个数较2020年末增加5个至44个,其余黄档、橙档和红档房企比重均有不同程度的减少。但当前房企三条红线改善并未是真正改善,部分企业通过表外转移、明股实债等方式降低杠杆。

展望2022年,克而瑞研究中心预计,整体的融资环境仍以维护企业正常融资需求,促进行业良性循环和健康发展为主。短期内房企融资仍将低位运行,企业整体偿债压力仍然较大,未来房企将更加依赖销售回款和自筹资金。

贝壳研究院也认为,未来在“促进房地产业良性循环”的基调下,房企融资环境有望进一步改善,特别是三道红线的执行细则局部调整,带动房企融资规模继续恢复。

本文网址:http://www.afeijie.com/yuwangtai/1485747.html ,喜欢请注明来源河南开封新闻网。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。